Все об ндс для начинающих – НДС (налог на добавленную стоимость). Налоговая декларация, налоговые ставки и порядок возмещения НДС

- Комментариев к записи Все об ндс для начинающих – НДС (налог на добавленную стоимость). Налоговая декларация, налоговые ставки и порядок возмещения НДС нет

- Советы абитуриенту

НДС для “чайников” или 5 вещей, которые нужно знать об этом налоге

В этой небольшой статье мы попытаемся объяснить вам простым языком, что из себя представляет и как считается НДС в Кыргызстане.

Для наглядности возьмем пример из жизни. Решили два друга (назовем их Азаматом и Александром) начать бизнес по продаже и обслуживанию офисного оборудования. Парни зарегистрировали ОсОО, арендовали помещение и начали обзванивать организации с предложением о сотрудничестве. Поскольку цены у ребят были намного ниже, чем у конкурентов, то большинство организаций согласилось с ними работать. И всего за полгода их совокупная выручка достигла 9 млн. сомов!

1. Регистрационный порог

И вот тут ребят ждал первый сюрприз.

Знакомая Азамата — бухгалтер по образованию — рассказала ему, что налоговое законодательство установило так называемый регистрационный порог по налогу на добавленную стоимость в размере 8 млн. сом (ст. 229 НК КР). И налогоплательщики, чья выручка за любой 12-месячный период превысит данный порог, становятся плательщиками данного налога. А поскольку выручка ребят уже за первые 6 месяцев превысила указанную сумму, то они автоматически подпадали под данное правило.

Так ребята узнали про регистрационный порог по НДС и стали плательщиками этого налога.

2. Счет-фактура НДС

Когда ребята регистрировались в налоговом органе в качестве плательщиков налога на добавленную стоимость, им порекомендовали сразу получить бланки счетов-фактур НДС. На вопрос, что это такое и зачем это нужно, им объяснили, что по общему правилу все плательщики данного налога при продаже товаров/работ/услуг обязаны выписывать своим клиентам счета-фактуры НДС на специальных бланках, выдаваемых в налоговых органах (ст. 282 НК КР).

Ребятам выдали 4 комплекта указанных счетов-фактур и предупредили, что это бланки строгой отчетности и по каждому из них нужно отчитываться перед налоговыми органами. Ребята не обратили на это особого внимания, поскольку торопились на встречу с новым потенциальным клиентом.

Через месяц один из клиентов попросил у ребят счет-фактуру НДС за оказанные услуги и тут выяснилось, что бланки счетов-фактур, которые до этого они получили в налоговом органе, куда-то затерялись. Ребята перерыли весь офис, но так и не смогли их найти. В панике они побежали в налоговый орган и объяснили там ситуацию. В итоге на Александра как директора наложили административный штраф в размере 20 000 сом (ст. 310 КоАО КР) и предупредили, что повторная утеря бланков в течение последующих 12 месяцев повлечет за собой уже не административную, а уголовную ответственность (ст. 214 УК КР).

Читайте также:

5 ошибок налогоплательщиков, влекущих уголовную ответственность

Так ребята узнали про счета-фактуры НДС и почему их называют бланками строгой отчетности.

3. НДС начисляется на всю стоимость, а не на чистую прибыль

Ребята думали, что налог на добавленную стоимость начисляется на чистую прибыль, т.е. разницу между стоимостью приобретения и стоимостью продажи товаров. И поэтому когда они в первый раз выписали счет-фактуру НДС, бухгалтер клиента указал им на неправильность исчисления данного налога.

Дело в том, что общая цена продаваемых клиенту товаров составляла 1 млн. сом, из которых чистая прибыль ребят составила 100 тыс. сом. Поскольку общая ставка налога на добавленную стоимость в Кыргызстане составляет 12% (ст. 227 НК КР), ребята ошибочно указали в счет-фактуре НДС сумму налога в размере 12 тыс. сом. Тогда как правильная сумма составляла 120 тыс. сом (1.000.000*12%).

Так ребята узнали, что налог на добавленную стоимость начисляется на всю стоимость товаров/работ/услуг, а не на чистую прибыль (ст. 265 НК).

P.S. К счастью ребят, клиент не стал возмущаться и согласился заплатить дополнительно к цене еще 120 тыс. сом налога. Хотя большинство в данной ситуации потребовало бы посчитать цену таким образом, чтобы с учетом всех налогов конечная сумма составляла заранее оговоренный 1 млн. сом.

4. Зачет

На следующий месяц ребята собрались сдавать налоговые отчеты и уплатить налог на добавленную стоимость. Как вы помните, он составил 120 тыс. сом. Но тут снова появилась та самая знакомая Азамата (бухгалтер), которая объяснила ему, что если он закупал эти товары у поставщика, который тоже является плательщиком налога на добавленную стоимость, то он не должен платить все 120 тыс. сом налога.

Дело в том, что поставщик продал ребятам вышеуказанные товары за 900 тыс. сом и начислил им налог на добавленную стоимость в сумме 108 тыс. сом (900.000*12%). Что подтверждается счет-фактурой НДС, полученной от данного поставщика. На основании этой счет-фактуры ребята могут зачесть указанные 108 тыс. сом

Так ребята узнали, что нужно уплачивать не весь НДС, который они начисляют клиентам, а лишь разницу между «исходящим» и «входящим» налогом. Это называется зачет НДС (ст. 270 НК).

5. НДС на импорт

В какой-то момент ребята поняли, что если они будут сами импортировать товары из Китая, а не закупать их у местных складов, то их чистая прибыль возрастет в разы. Неплохо зная английский язык, они быстро нашли через Интернет поставщика в Китае и связались с ним. Им удалось договориться и поставщик отправил им первую партию товара.

И тут ребят ждал еще один сюрприз — НДС на импорт. Оказывается, при импорте товаров в КР тоже нужно платить НДС (ст. 231 НК). Причем независимо от того, являетесь вы плательщиком НДС или нет (ст. 226 НК).

Хорошая новость заключается в том, что если вы являетесь плательщиком НДС, то у вас есть право на зачет данного НДС на импорт (ст. 270 НК). Точно так же, как если бы вы закупали товар у местного поставщика — плательщика НДС (см. выше «Зачет»).

Таким образом, облагаемая стоимость импортируемых ребятами товаров (включая все таможенные платежи) составила 1 млн. сом и они заплатили на таможне НДС на импорт в сумме 120 тыс. сом (1.000.000*12%). Далее они продали весь товар в Кыргызстане за 3 млн. сом и их «исходящий» НДС составил, соответственно, 360 тыс. сом (3.000.000*12%). В итоге в бюджет они должны заплатить 240 тыс. сом разницы (360.000-120.000).

Так ребята узнали не только про НДС на импорт, но и в целом поняли данный налог.

Заключение

Конечно, в этой небольшой статье мы не сможем рассказать вам про все нюансы НДС. Как понятно из названия статьи, мы просто хотели понятным языком объяснить суть данного налога, чтобы у вас сформировалось общее представление о нем. Надеемся, что нам это удалось:)

Если вам понравилась данная статья, поделитесь ею с друзьями с помощью кнопок ниже. Этим вы окажете нам неоценимую помощь в продвижении!

Метки: налоги

Поделиться статьей:Похожие статьи:

cherikov.kg

способы, схемы, примеры. Формула НДС

Если вы имеется в собственном распоряжении бизнес, то уже, естественно, столкнулись с проблемой уплаты налогов. Дело в том, что при получении дохода от ведения собственного бизнеса вы обязаны часть этой прибыли отдать государству – это и есть налог. Если говорить точнее, то доход облагается конкретным налогом, который известен как НДС. Оптимизация его и станет главной темой данной статьи. Вы узнаете о том, что это такое, а также зачем вам это понадобится и какие преимущества это даст вашему бизнесу. Если вы еще не знаете, то НДС – это налог на добавленную стоимость, и из данного материала вы сможете узнать также, что это такое и почему многие предприниматели стремятся сократить его размер, используя самые разнообразные схемы и методы. Оптимизация НДС – это очень интересная тема для каждого читателя, который знаком с миром финансов, а также невероятно полезная тема для бухгалтеров и частных предпринимателей, так как именно они смогут использовать ее на практике.

Налог на добавленную стоимость

Прежде чем рассматривать, какой может быть оптимизация НДС, необходимо обратить внимание на то, что представляет собой этот пресловутый налог на добавленную стоимость. Естественно, специалисты в этой среде уже прекрасно знают, что это такое, но все же стоит уточнить для тех людей, которые не слишком хорошо разбираются в финансах. Итак, налог на добавленную стоимость – это косвенный налог, который взимается с фирмы, а точнее, с части стоимость услуги или товара, которая генерируются на протяжении всего цикла товара. Как видите, это вовсе не как налог на прибыль, с которым сложно будет производить какие-либо манипуляции, так как прибыль в большинстве случаев является конкретной. В данном же случае все не является настолько определенным, поэтому у вас есть широкое поле деятельности. Но при этом вам стоит понимать, что шутить с НДС не стоит, потому что всегда можно попытаться сократить количество выдаваемых средств, но переусердствовать и нарушить закон. Так что оптимизация НДС – это довольно сложный и кропотливый процесс. Естественно, вам стоит понимать, что у вас не получится сократить сумму налога очень сильно, более того, в некоторых случаях вам не удастся это сделать вообще, но вы сможете получить отсрочку по платежу, так что, так или иначе, это довольно полезный вариант, о котором вам стоит знать.

Комплексный подход

В первую очередь вам стоит обратить внимание на то, что в различных точках мира и на различные товары и услуги налог на добавленную стоимость будет различаться. Очень часто эта ставка устанавливается на уровне 23 процентов, однако в разных странах имеются свои перечни товаров, в которых установлена ставка НДС 10 процентов. Прежде чем вы задумаетесь об оптимизации, вам стоит внимательно изучить законодательство конкретно вашей страны, а также разобраться с тем, под какие определения попадают товары и услуги, которые вы продаете, чтобы определить, какому именно проценту налога они соответствуют.

Основные ошибки

Многие люди считают, что на этом можно и закончить оптимизацию, но они ошибаются. Глубоко заблуждаются даже те, которые считают, что одного из имеющихся методов и подходов, которые будут описаны в статье позже, также будет достаточно для проведения грамотной оптимизации. К сожалению, вас придется разочаровать, так как этого гарантированно не будет достаточно. Естественно, одним методом вы, возможно, сможете отнять небольшую сумму от НДС, но она будет крайне мала, и вы вряд ли будете удовлетворены результатом.

Использование нескольких методов

Именно поэтому необходимо рассматривать оптимизацию НДС как комплексную меру, то есть вам нужно использовать сразу несколько методов, подходов, схем и стратегий, чтобы добиться стоящего результата. Но при этом никогда не забывать о том, что налоговые службы всегда очень внимательно проверяют отчетность и документацию, так что оптимизацию нужно проводить легально и чисто, то есть так, чтобы ваши действия не выглядели как попытка уклонения от уплаты налогов. Некоторые люди, которые проживают в выгодных для ведения собственного бизнеса странах, а также продают товары и услуги по ставке НДС 10 процентов, например, могут вообще отказаться от оптимизации, так как они не теряют больших денег, когда платят налоги. Но если же вас не устраивает то, сколько вам приходится отчислять государству, а также у вас случилась ситуация, в которой вам нужно отсрочить платеж или же сделать его меньше, то вам обязательно нужно ознакомиться с данной статьей, а вместе с тем и с процессом оптимизации. Пришло время узнать, как уменьшить НДС в своей собственной фирме.

Компания-посредник

Зачастую, чтобы получить определенные льготы по НДС, необходимо обзавестись фирмой-посредником, причем сделать это можно самостоятельно, то есть не привлекая никаких третьих сторон. Вы можете открыть такую фирму самостоятельно, но при этом нужно помнить, что это не должна быть компания-однодневка, существование которой для сокращения размера уплачиваемого налога является очевидным для налоговых служб. Вам придется арендовать отдельное помещение для вторичной компании (также вы можете просто арендовать юридический адрес, однако это может повысить подозрительность налоговых служб), внести на банковский счет этой компании средства и совершать определенные действия с этим счетом, чтобы он не оставался статичным постоянно, нанять персонал, который будет работать в рамках новой фирмы, а также иметь всю необходимую документацию, подтверждающую деятельность этого предприятия.

Зачем же тогда это нужно, если все выглядит так сложно и громоздко? Именно поэтому вам и нужно обратиться к опытному специалисту, который сможет рассчитать стратегию оптимизации таким образом, чтобы ваши расходы были значительно ниже, чем прибыль, которую вы получите от оптимизации. Если же расходов все равно будет больше, то вы можете понять, что оптимизация (по крайней мере, тот вид, который вы выбрали) для вас не работает, и льготы по НДС оказываются слишком маленькими по сравнению с тем, какие потери несет ваша компания для получения этих льгот.

Формулы

Итак, вы решили разобраться с тем, как уменьшить НДС, однако информации на эту тему имеется так много, что понять все вам вряд ли удастся. Да и в этом нет никакой необходимости, потому что вам нужно знать лишь основные и самые важные моменты. Например, чтобы разобраться с оптимизацией, вам нужно иметь представление о том, каковы формулы НДС. Всего их существует немного, и все они крайне просты.

Простейшая из них позволяет вам, имея сумму и процент, рассчитать, сколько же вам придется заплатить. Для этого сумма умножается на процент, а затем делится на сто.

И с помощью этой формулы НДС можно высчитывать и другие важные показатели, такие как стоимость товара или услуги с НДС, стоимость товара или услуги без него. Более того, вы сможете выделить сумму налога из общей стоимости, что также является очень полезным свойством. В общем, базовая информация – это очень важный шаг на пути понимания того, как оптимизировать налог на добавленную стоимость. И сейчас, когда вы уже знаете, как считать НДС, вам пора узнать, какие же бывают основные виды оптимизации, а за ними разобраться с методами и схемами, доступными на сегодняшний день на легальной основе.

Виды оптимизации

Теперь вы всерьез задумались о том, как уйти от НДС, но не знаете, с чего начать. Ведь существует большое количество методов, которые вы можете использовать, что добиться значительных результатов. Но не стоит сразу же пытаться найти для себя подходящий метод, лучше начинать с более общих понятий. В первую очередь вам нужно определить, хотите ли вы, чтобы оптимизация была стратегической или одноразовой, так как это будет очень сильно влиять на дальнейшую деятельность.

В чем разница между стратегической и одноразовой оптимизацией? Разница заключается в глобальности, так как одноразовая оптимизация, как легко можно понять из названия, рассчитана только на единичное применение. С помощью такой оптимизации вы сможете снизить размер уплачиваемого НДС один раз или же единожды отсрочить дату уплаты. В некоторых случаях это бывает крайне полезно, однако если вы не находитесь в экстренной ситуации, то вам стоит задуматься о том, чтобы запланировать стратегическую оптимизацию.

В чем отличие стратегической оптимизации от одноразовой? Все различия заключаются в том, что стратегическая оптимизация рассчитана на продолжительное использование, то есть она будет служить вам каждый раз, когда вы будете платить НДС. Это, естественно, гораздо более сложный и трудоемкий процесс, так как специалисту необходимо принять во внимание гораздо больше факторов, но и результат будет более впечатляющим.

Естественно, вам стоит понимать, что ни один из видов нельзя назвать более или менее полезным, так как каждый из них может оказаться полезным в тот или иной момент времени. Но когда вы уже определитесь с тем, какой именно вид оптимизации лучше всего подходит для вашей компании, вам стоит задуматься о том, какой метод, отвечающий за уменьшение НДС, вам лучше будет выбрать.

Факторы

Вы уже были готовы изучать доступные легальные методы оптимизации, но опять оказывается, что делать это еще рано. Почему? Дело в том, что существуют различные факторы, влияющие на оптимизацию НДС. Их может быть большое количество, и они также зависят от того, в какой стране вы ведете свою деятельность, а также какие именно товары и услуги вы будете продавать.

Например, вам обязательно стоит знать о вычетах, которые являются актуальными в тех или иных ситуациях. Вычеты зачастую уплачиваются на таможне, предъявляются поставщикам и так далее. Таким образом, НДС сразу же вычитается из стоимости товара, соответственно, вашей компании не приходится его оплачивать. Если вы этого не будете знать, то вы можете заплатить больше, чем должны были. Так что очень важно, чтобы вы имели общее представление обо всех аспектах, связанных с налогом на добавленную стоимость, а также всегда обращались только к проверенным специалистам, если вы хотите максимально эффективно оптимизировать НДС. Также очень важно, чтобы это была законная оптимизация НДС, так как в противном случае вы можете потерять значительно больше, чем собирались сэкономить.

Методы оптимизации

Что ж, наконец пришло время более детально разобрать методы и способы оптимизации НДС, которые существуют в современной финансовой деятельности. Естественно, не стоит ожидать того, что каждый из описанных методов идеально подойдет для конкретно вашей ситуации, но при этом не забывайте о комплексном подходе. Не нужно ориентироваться только на один или два метода, старайтесь мыслить более глобально и пытаться применить как можно больше подходов для получения максимальной результативности.

Итак, первый метод – это использование опционов. Опционы – это контракты, которые можно приобрести в любой момент, но при этом в любой момент от него отказаться. Это не самая надежная форма торговли, однако при этом у нее имеется огромное преимущество, которое заключается в том, что реализация опционов осовобождается от налогообложения, так что налог на добавленную стоимость по им вам платить не придется. Однако это лишь один из вариантов оптимизации налогообложения НДС, поэтому не думайте сразу же концентрироваться именно на нем.

Во-вторых, вы можете использовать продажу собственности как способ сэкономить на НДС. Каким образом? Дело в том, что продажа недвижимости облагается внушительным налогом на добавленную стоимость. Как избежать его уплаты? Сделать это можно с помощью второй компании, о которой речь шла выше. Вы можете заменить сделку о продаже недвижимости на другую, в рамках которой средства идут на то, чтобы сформировать уставной капитал второй компании. А эти деньги не облагаются НДС, так что это еще один способ избежать лишних трат законным способом.

Задаток – это еще один вариант, который позволит вам избежать уплаты данного налога. Если вы составите специальное соглашение, в соответствии с которым аванс, выплачиваемый вашей компании, будет рассматриваться как задаток. А задаток, в свою очередь, не облагается НДС, и вам не придется платить за него лишние деньги. Естественно, это не всегда будет крупная сумма, но если принимать во внимание комплексность, любая мелочь может оказаться полезной.

Также вам стоит обратить внимание на управление транспортными расходами, так как в этой области также имеется возможность снижения НДС до десяти процентов. Для этого необходимо товары перевозить с помощью транспорта продавца или обращаясь к транспортной компании. В отличие от предыдущих случаев, этот метод не позволяет вам полностью избавиться от уплаты НДС, но стоит отметить, что и его снижение в случаях с крупными партиями может позволить вам значительно сэкономить.

Напоследок вам стоит обратить внимание на займ как на способ снижения расходов по НДС. В данном случае вы можете договориться с покупателем, чтобы он оплатил товар с помощью займа, который в итоге получает обратно от продавца. После этого оформляется договор взаимозачета, чтобы избежать оплаты налога. Но при этом стоит принять к сведению, что налоговые органы зачастую очень внимательно рассматривают такие случаи и нередко решают, что подобная сделка является незаконной, так что не стоит злоупотреблять подобным методом, особенно с учетом того, какое существует широчайшее разнообразие других способов.

Итак, вы уже рассмотрели некоторые примеры оптимизации НДС, и можете сложить общее впечатление о том, как это происходит. Но это еще не все, о чем вам предстоит узнать. Впереди вас ждут еще и схемы оптимизации НДС, которые вам также стоит использовать, если вы хотите добиться максимального результата.

Схемы оптимизации

Какие же схемы оптимизации налога на добавленную стоимость можно использовать в своей действительности? Как и методов, их имеется довольно много, поэтому вам стоит всегда выбирать то, что лучше всего подходит именно вашему бизнесу, а также комбинировать подходы, чтобы получать максимальный результат.

Первое, о чем стоит рассказать – это оприходование товара. Это довольно интересная стратегия, которая позволит вам отложить время оплаты налога на добавленную стоимость. Что для этого нужно сделать? Если вы не сразу же перенесете средства на счет, содержащий основные средства, а оставите их на счету с капитальными вложениями во внеоборотные активы, то НДС можно будет отнести к вычету, о котором рассказывалось выше. Соответственно, вы сможете не выплачивать эту сумму налога, но при этом стоит помнить, что такой метод не стоит использовать постоянно, так как вы легко сможете нарушить закон.

Также вам стоит обратить внимание на недостатки в счет-фактуре, которые позволят вам также серьезно отложить выплаты по налогу. Если вы обнаружите какие-либо недочеты в документации вашего поставщика, то вы можете не выплачивать по товару или услуге НДС. Однако нужно понимать, что отсрочка будет действовать до тех пор, пока поставщик не исправит все недочеты в документации, а препятствование этому процессу может привести к нежелательным последствиям.

Еще один момент, связанный со счет-фактурой, – это время ее получения. Дело в том, что НДС к выплате высчитывается после того, как вы получаете счет-фактуру. Если вы заранее знаете, что вам нужно будет отложить выплату налога и стратегически планировать налоговую деятельность, то можете соответственно переносить выписку счет-фактур на более позднюю дату.

Отдельно стоит рассказать о векселях. Многие люди могут сразу же задать вопрос: а при чем здесь вексель? Однако оказывается, что их также можно использовать для того, чтобы сэкономить на выплатах налога на добавленную стоимость. Ведь по векселям НДС не взимается, так что если по нему будут переданы средства в качестве оплаты, полученной за товар, то вам не придется платить налог с этой суммы.

Ну и последнее, о чем стоит сказать – это уточнения в декларации. Можно рассмотреть конкретный пример: у вашей компании в конце месяца ожидается серьезное поступление финансовых средств, но при этом в следующем месяце ожидается увеличение и входного НДС. Исходя из этого, вы можете не учитывать в декларации на следующий месяц эти крупные поступления. Так вы сможете заплатить небольшую пеню за просрочку платежа, но при этом не только отсрочить выплату по НДС, но и значительно ее сократить. Казалось бы, эта схема очень похожа на мошенничество, и многие люди не хотят рисковать, чтобы не иметь проблем с налоговыми службами. Но на самом деле у вас есть полноценное легальное оправдание, которым является пеня, заплаченная вами.

Что ж, вот и все, теперь вы знаете, как сэкономить на уплате налога на добавленную стоимость или отсрочить его выплату, независимо от того, каков размер НДС: 18 процентов или 23 процента. Даже обладая подобными знаниями, вы сможете проворачивать определенные легальные операции по оптимизации НДС. Но при этом вам не стоит забывать о комплексности, которая является ключевым фактором успешности данного мероприятия. Как вы прекрасно понимаете, НДС (18 процентов) – это довольно крупная сумма, особенно если вы оперируете крупными суммами.

Проще говоря, вам стоит ознакомиться с базовой информацией и получить общее представление об оптимизации НДС, и все эти данные вы можете обнаружить в данной статье. Однако если же вы хотите добиться максимального результата, то вам стоит обратиться к профессионалу, так как только он сможет стратегически распланировать вашу оптимизацию, чтобы она оказалась легальной, эффективной и полезной для вашего бизнеса. НДС – это не приговор, и вы не обязательно должны платить его в полном объеме. Если действовать умело, то вы сможете сократить свои расходы, не привлекая лишнего внимания налоговых служб.

fb.ru

Как рассчитать НДС. Пример расчета.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.НДС к уплате = НДС №2 –НДС №1

где

НДС №2 – налог, начисленный на стоимость товара при продаже.

НДС №1 – НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет.

Как подтвердить начисление и вычеты по НДС.

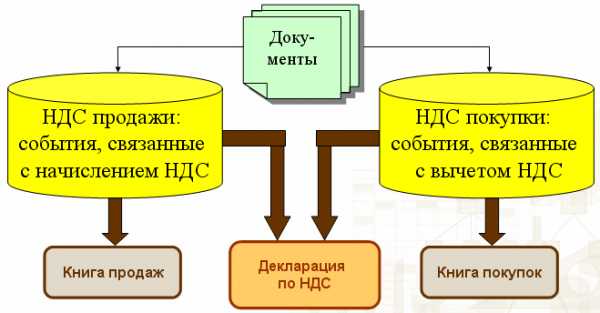

Счет-фактура

По правилам ст.168 и ст. 169 НК РФ основным документом для целей правильного исчисления и уплаты НДС является счет-фактура. Именно в этом документе отражается сумма налога.Счет-фактура выписывается в течение пяти дней с того момента (дня), как мы отгрузили товар или оказали какую-нибудь работу или услугу, либо в течение пяти дней с того момента, как мы получили оплату за товар, который еще не отгрузили, то есть получили предоплату или аванс. Вспоминаем раздел этой статьи о моментах возникновения обязательства по НДС.

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Книга покупок скачать бланк

Книга продаж скачать бланк

Счет-фактура скачать бланк

Бухгалтерский учет НДС.

В бухгалтерском учете НДС, полученный от покупателей и подлежащий уплате в бюджет, имеет отражение на счете 68.02 «Расчеты с бюджетом по НДС».Оборот по Дебету 68.02

Дт 68.02 Кт 19 Принят НДС к вычету

Дт 68.02 Кт 51 Перечислен НДС в бюджет

Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02 Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02

Начислен НДС с аванса полученногоДт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

cpb-runo.ru

понятие, разновидности, особенности учета 2018

Налог на добавленную стоимость (НДС) – это косвенный налог, который подлежит уплате всеми предпринимателями на всех этапах производства товара и до поступления его в руки конечному потребителю. По сути, НДС полностью уплачивает именно он, причем на всю стоимость производимого товара, но налог начинает поступать в казну гораздо раньше того, как товар реализуется окончательно.

Основы регулирования

Учет НДС в России был введен 1992 г. с целью наполнения государственной казны.

Налоговый кодекс РФ детально регулирует процесс обложения предпринимателей и физических лиц этим налогом. Таможенный кодекс также регламентирует некоторые моменты налогообложения, в частности, связанные с экспортом и импортом товаров. Постановления правительства помогают внести некоторые коррективы в НК, а регулярно выдаваемые письма от Министерства финансов и Федеральной налоговой службы помогают разобраться в спорных ситуациях, подробно разъясняя правильную трактовку законов НК.

Налогоплательщики НДС в России

Налог НДС в РФ оплачивается налогоплательщиками, которые бывают плательщиками внутреннего и ввозного НДС. Ими могут быть отдельные лица, организации различных форм собственности, лица, которые занимаются перемещением товаров внутрь и за пределы страны.

Налогоплательщики обязательно встают на налоговый учет. Это полностью автоматический процесс, который не требует каких-либо действий от предпринимателя. Учет начинает вестись с момента регистрации организации или физического лица, которые собираются вести предпринимательскую деятельность.

Бывают ситуации, когда субъект хозяйствования освобождается от уплаты налога НДС, такие случаи регламентируются отдельными статьями Налогового Кодекса.

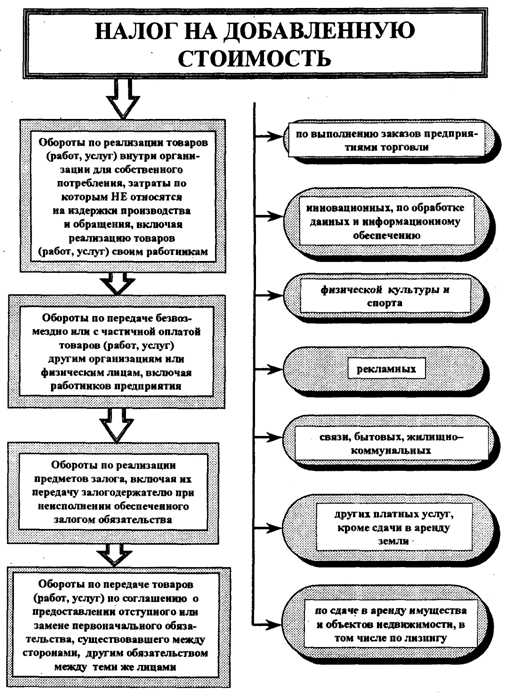

Отдельно стоит поговорить про объекты налогообложения НДС. Таковых законодательство выделяет всего 4 вида, и это:

- реализация товаров или предоставляемых услуг;

- строительство для себя;

- передача товаров на безвозмездной основе;

- транспортировка товаров через границу.

НК также отдельно перечисляет те объекты, которые не подлежат налогообложению НДС. Эти списки время от времени корректируются.

Из этого видео вы можете узнать интересную информацию про НДС простыми словами:

Выявление сумм НДС

Сумма НДС определяется по определенной формуле и зависит от процентной налоговой ставки. Это может быть 0%, 10%, 18%. Процентная ставка зависит от категории предоставляемого товара или услуги, которые детально описаны в НК. Для точного определения нужно знать сумму налоговой базы, с которой будет происходить оплата.

Определение НДС осуществляется путем умножения налоговой базы на процентную ставку. Это и будет сумма налога НДС, которую нужно уплатить в бюджет с суммы налоговой базы.

Сумму НДС также определяют для того, чтобы включить ее в сумму общей стоимости товара или услуги. Ведь именно покупатель, фактически, оплачивает сумму НДС на всех этапах производства и реализации товара или предоставления потребителю услуги.

Разновидности налога

Специалисты выделяют два типа косвенного налога:

- Входящий или входной – тот налог, который оплачивает лицо, закупая свой товар, то есть сумма НДС, которая потрачена для налаживания реализационного процесса.

- Исходящий – налог, который исходит точно от реализатора и предъявляется непосредственно потребителю. Налог, который реализатор предъявляет своему покупателю.

Эти виды НДС играют непосредственную роль в формировании суммы, которую должен заплатить предприниматель в бюджет за налоговый период. Входящий НДС подлежит вычету для того, чтобы предотвратить двойное налогообложение НДС предпринимателя. Полностью рассчитанный исходящий НДС является той суммой, от которой вычитается размер входящего НДС.

Особенности учета НДС

Учет НДС осуществляется самим предпринимателем.

НДС входящий рассчитывается на основании счетов-фактур, которые предприниматель получает от поставщика. Все счета-фактуры регистрируются в журналах закупок или в книге учета покупок-продаж.

НДС исходящий предприниматель предъявляет своим покупателям в счете-фактуре, который так же регистрируется по проведении всех операций.

В конце налогового периода, до 20 числа месяца, следующего за отчетным, предприниматель заполняет декларацию по НДС, которую передает в налоговые органы для проведения камеральной проверки.

Налоговики осуществляют контроль путем проверки проведения регистрации всех операций, осуществляемых между организацией и ее контрагентом, а также правильности исчисления всех сумм и принимают решение об осуществлении вычетов.

По завершении проверки налоговики могут запросить объяснения от проверяемого объекта по возникшим у них вопросам о начислении и просчетах НДС.

Итак, НДС является косвенным налогом, который составляет наибольшую часть всех финансовых вхождений в бюджет страны. Он регулируется статьями налогового кодекса, учитывается документально прописанными в нем способами и подлежит проверке непосредственно налоговыми органами.

saldovka.com